金管局推出共8輪收緊按揭措施的新聞稿,都重複指「現時低息環境極不正常」、「一旦利率回升將增加資產市場風險/供樓負擔」,因此有必要加強監控風險云云。

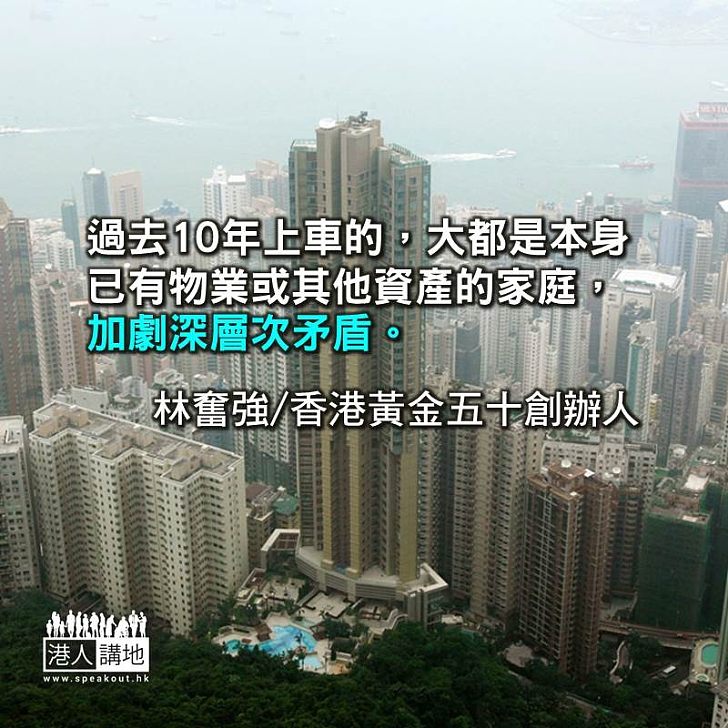

硬加首期要求 無父幹難上車

但金管局已連續10年以「加息風險」這唯一理由,硬要倍加置業首期要求至4至5成,剝奪數以十萬計家庭的置業機會。這些從基層家庭長大、但有骨氣努力讀書、勤奮工作、上流力極佳的中高薪一族,明明收入絕對供得起樓,就只因沒有富爸媽提供首期,便令置業夢碎!相反,過去10年上車的,大都是家庭本身已有物業或其他資產,因此政策加劇「有樓Vs無樓」的深層次矛盾!

事實上,全港250萬個家庭中,只有約三分一共80多萬戶居於自置私樓,亦即三分二家庭無法透過樓價升值分享經濟繁榮成果!更尤甚者,受累於錯誤的首期政策,自置私樓家庭在過去經濟蓬勃的5年,不升反跌2萬戶;而租私樓、捱貴租的家庭則由39萬戶增至50萬戶,佔比在5年間由16%跳升至20%!這批達數十萬戶中高薪人士不能住公屋、又不夠首期買私樓。可見錯誤的首期要求增加,就此打斷了置業階梯!

更離譜的是,作為金融中心專家中的專家,擁有全港最大的研究團隊,金管局不可能犯這麼龐大的技術錯誤:10年過去,局方苦盼香港跟隨美國加息,但美國加息9次共225點子(2.25%),本港才只加12.5點子(0.125%),只有美息增加的十八分之一,亦即誤差達95%!如此極端明顯的離譜誤判,好比皇帝的新衣,只是10年來沒人指出皇帝一絲不掛!

近日美國利率期貨顯示,市場預期2019年聯儲局將不再加息,2020年更將減息!近日,聯儲局前主席耶倫更指,相信「是次加息周期已完結」﹗既如此,金管局還有甚麼藉口保留「加息3厘」的壓測?

事實上,所謂「控制銀行體系風險」其實全無根據!11年前,金融海嘯源頭美國,其住宅按揭違約比率自2008年起急升,高見4.5%。反觀香港,縱使經濟及樓市受壓,但銀行體系沒受任何衝擊,按揭貸款拖欠比率自2008年起跌穿0.1%,2010年後更低於0.03%,比美國違約率高峰低150倍!嚴苛的按揭政策與真實的風險完全不成比例,可謂殺菌用牛刀!在金管局接連出招的過去10年,該數字一直在近零水平徘徊,說明從沒任何客觀需要加強保護資本極雄厚的銀行!再者,新造按揭平均貸款比率只有5成、自住單位有66%已經供完……簡言之,香港銀行體系與樓市相關的風險,一直健康得不得了!惟金管局把大力水手當作「孱仔強」,整天嚷着這個危機、那個不確定性,錯足10年不改!

嚴苛按揭政策 打斷置業階梯

「狼來了」主角說謊3次遭惡狼吃掉,金管局10年間把「加息」重複說了8次卻始終沒有成真,是否欠市民一個答案:到底「控制銀行風險」,實質、客觀、準確理據何在?特首強調本屆政府要「實證為本」,而美國聯儲局亦表明貨幣政策將「依賴數據」(data dependent)。這兩項原則,金管局過去10年都失敗得一塌糊塗﹗如果是私人市場分析員的預測錯到「離行離迾」,不要說10年,不到10個星期隨時飯碗不保﹗

而金管局錯得如此離譜,影響的不是個別企業盈利或分析員名聲,而是數十萬計家庭在一夜之間,經十數年艱辛終於儲夠首期準備買樓,卻因金管局將首期要求倍增而無法上車,因此被迫由買轉租,把明明可透過供樓累積的財富,變成「有出無入」的租金支出,眼白白看自己辛勞工作的成果,月復月替業主供樓,這公義嗎?

特首提出「以置業為主導」,理應是讓未有樓的家庭置業,現在卻是讓已有物業的人擁有更多,令社會「以租樓為主導」﹗正所謂,差之毫釐謬之千里。

美息持續高於港息,近來更擴闊至150點子的近歷史高位。按聯繫滙率制度,理應出現資金由低息港元轉到高息美元,收窄兩幣息差。為何如今似乎失效,以致「咁大隻蛤乸隨街跳」呢?

簡單點說,套戥行動以致息差收窄的主角是銀行,但近年息差長期不收窄的主因有二,也與銀行有關:(1)新的巴塞爾協議3(Basel III)規定銀行進行跨貨幣套戥時要作「逆轉」撥備,增加了套戥成本;(2)2008年國際金融危機後各地引用沃爾克法則(Volcker Rule),要求銀行大量減少投放在炒賣的資本,管控銀行業承受的風險。當銀行的炒作本錢大縮水,當然會集中精力於高回報的機會,而不再對一年只有幾十至100多點子回報的港、美息套戥有興趣。

遏置業銀行續水浸 港息更難升

以上兩點對普通市民來說可能是新知,但對監管銀行的金管局肯定是舊聞!局方明知新制度會(及已)令美息向上而港息難以跟隨,卻仍然重複提出港息會急升、又堅持對置業人士作加息300點子的壓力測試,無疑是罔顧事實,延續誤導!

央行首重公信力,局方政策應基於客觀事實服眾,而非大石壓死蟹!基礎經濟學知識也告訴我們,利率低企源於資金供過於求。一個正常運作的銀行體系,正好讓閒置資金流向高收入(即信貸風險低)但缺首期的買家,透過高成數按揭(如8、9成)助其上車,自然會大量吸走市場上過剩資金,抽緊銀根令利率上升,這才會使港美息差收窄!相反,要求首期倍增至4成,等於強迫有意置業者在銀行體系內儲更多、更久的錢,這反而會增加資金供應,港息更難向上!

另一個可保障銀行穩定的方法是加高按揭貸款的資本風險儲備(risk weighted asset)比例要求。但在按揭拖欠率近零下,這同樣毫無根據。

按揭成數收緊,令有錢買樓的都是本身有資產的家庭。舉個例,本來居於1,000呎單位的一家四口,今天樓已供完。假設呎價1萬元,夫婦沽出套現1,000萬,用500萬買500呎細單位自住;還可給成年兒女各250萬首期,讓他們各以5成按揭另買一個500呎單位!現行政策把明明可借8成按揭的買家拒諸門外,剩下的都是平均按揭成數低於5成的人,當然是「愈是盼加息,愈是加不到」﹗這亦令置業成了「跨代世襲」的特權。

倡寬首置8成按揭 8年禁租禁售

另外,當全港有高達50萬私樓租戶,政府不能假設有意置業的就只得剛成家立室、只需細單位的年輕人!事實上,私樓租戶的年齡中位數達45歲。這些中年租戶因年齡問題,不可能再造20年按揭。試想像20年後退休的他們,如何支付現時佔其收入3、4成的租金?結果這中年「無殼蝸牛」只能帶着80多歲高堂、20多歲兒女,愈租愈細、愈搬愈遠!這是影響數以十萬計家庭的大事。

因此,政府應考慮針對首次置業的實際用家,放寬置業首期(如樓價2,000萬以下)要求,容許承造最高8成按揭,條件是該買家購入單位後必須自住,8年內不能放租或放售。相信提升置業率是社會共識,建議一方面可以有效阻隔投資需求(買入單位丟空8年、無法收租的財務成本極高);對於用家而言,例如剛有子女的新婚夫婦,8年後孩子也8歲,實有換樓需求。這當然會造成一點不便,但可以為其省下2成額外首期。事實上,這和最新的居屋及綠置居安排類似:買家可享極低首期(低至5至10%),但也有10年禁售期。

租客變業主 遏租金間接控樓價

或有人擔心這樣會增加置業需求,推升樓價。但必須留意,這些用家即使不買樓也要租樓,你迫他們不買樓只會推升租金。筆者的建議只是把該用家由租客的身份變成業主,其實對全港整體的單位需求數目並無影響!但建議可遏抑租金升幅,減低租金回報率及買樓收租的吸引力,反而能控制樓價升幅。

本周,大灣區規劃正式公布。香港就作全球首屈一指的國際金融中心。若管理我們金融制度的為政者不能按邏輯和事實,準確地履行其職責,不要說在大灣區爭取領頭角色,甚至連國際金融中心的地位也會不保!

原文轉載自《香港經濟日報》2019年2月22日

圖片來源:大公網

評論